賃上げ促進税制をわかりやすく解説!2024年の改正ポイント

物価上昇や人材不足などさまざまな背景から、企業による賃上げへの機運が高まっています。しかし、経営 状況により、賃上げに取り組みたくても難しい企業もあるかもしれません。

そのような状況で役立つのが、賃上げ額の一部を法人税から税額控除できるようになる「賃上げ促進税制」です。賃上げ促進税制を活用することで、賃上げのハードルが下がることに加え、ほかにも多くのメリットがあります。

今回は、2024年の改正ポイントを紹介し、そもそも賃上げ促進税制とはなにか、賃上げ促進税制の要件、賃上げ促進税制の対象者について解説します。

採用課題を解決!「圧倒的な工数削減をしながら成果を出す10のポイント」

<人気資料・最新版> こちらから無料でダウンロードできます

専属スタッフが採用までフォロー。初期費用0円「マイナビ転職 Booster」の資料を受け取る

賃上げ促進税制2024年の改正ポイント

2024年4月1日から2027年3月31日までに開始する事業年度では、中小企業は全従業員の従業員の給与等を引き上げ、その他要件を満たした場合、最大45%の税額控除を受けられます。上乗せ要件である教育訓練費を満たすと、控除率は前年度比+ 5%となっています。

また、中小企業向けに、繰越控除制度が設けられました。従来の賃上げ促進税制では、赤字の中小企業は減税の効果が得られにくいという懸念点がありましたが、繰越控除制度が設けられたことにより、賃上げを実施した年度に控除しきれなかった金額について、5年間にわたって繰り越すことが可能になります。

繰り越し期限内に黒字を達成すれば減税による恩恵を受けられるため、多くの中小企業が賃上げに取り組みやすくなるでしょう。

賃上げ促進税制とは?

賃上げ促進税制とは、企業が積極的に賃上げを行うことを促進し、労働者の所得向上と経済の活性化を図ることを目的として、政府が創設した税額控除制度です。

具体的には、従業員の給与等を前年度より引き上げた企業が、引き上げた額の一部を法人税から控除できる仕組みです。控除できる額は、賃上げの額や企業の規模によって異なります。

控除対象となる「給与等」とは

控除対象となる「給与等」には、所得税法において給与所得に当たるものが該当します。

一例として以下が挙げられます。

- 給料、賞与

- 残業手当

- 扶養手当

- 住宅手当

- 通勤手当 など

ただし、退職金など給与所得に該当しないものは含まれません。また、国内雇用者に対する給与等のみが対象となっており、給与等の金額から控除する必要があるものを確認する必要があります。

賃上げ促進税制のメリット

物価上昇や人材不足に対応するため、大企業をはじめ多くの企業が賃上げを実施していますが、なかには企業にとっての経済的負担の増加から、賃上げに踏み切れない企業もあるでしょう。

そのような場合に、賃上げ促進税制を活用することで、従業員の給与を上げても増加額の一部を法人税から控除できるため、企業の負担増加が軽減されます。賃上げを実施するハードルが下がることが一番のメリットといえます。

また、本制度では、従業員への教育訓練費(研修や資格取得費用など)が増加した場合や、子育てとの両立や女性が活躍できる環境整備(「プラチナくるみん」や「えるぼし(二段階目以上)」の認定)を進める企業に対しても、税額控除率が増額する仕組みがあります。これにより、企業は従業員のスキルアップに投資しやすくなります。また、子育てとの両立・女性活躍支援により、女性が働きやすい環境を構築しやすくなります。

このような取り組みにより、従業員が長期的に働き続けやすい職場となり、離職率の低下も期待できます。優秀な人材を定着させやすくなることに加えて、企業のイメージ向上、市場競争力・採用力の向上など、さまざまな面で企業の成長に繋がっていくでしょう。

このように、賃上げ促進税制を活用することは、企業と従業員の双方にメリットをもたらします。

詳しくは、以下の記事もお読みください。

関連記事:女性健康・女性活躍への取り組みは 想像以上の企業価値を生み出す

賃上げ促進税制の要件

賃上げ促進税制は、企業が一定の基準を満たす賃上げを行った場合に、税額控除を受けることができる制度です。

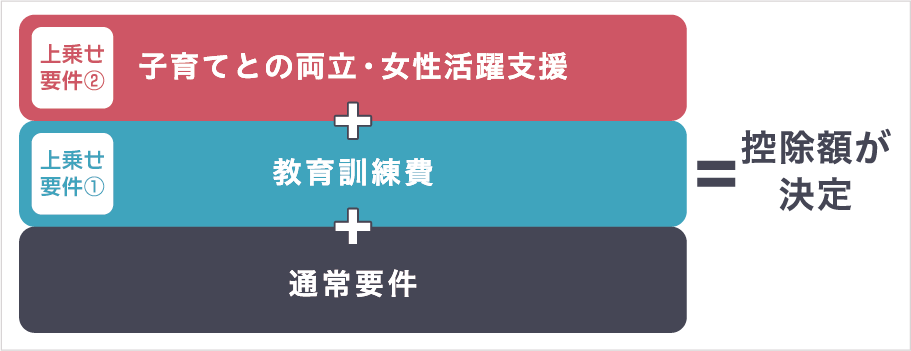

控除を受けるために満たす必要がある「通常要件」と、任意で満たすことで控除額がアップする「上乗せ要件」があり、すべての要件を満たした場合には、中小企業は最大で45%、大企業は最大35%の税額控除を受けられます。

上乗せ要件は、以下の2つがあります。

- 上乗せ要件①教育訓練費

- 上乗せ要件②子育てとの両立・女性活躍支援

賃上げ促進税制の通常要件と上乗せ要件について以下で詳しく見ていきましょう。

「通常要件」とは

賃上げ促進税制を適用するためには、中小企業の場合、雇用者給与等支給額が前年と比べて1.5%以上増加していることが必要です。雇用者給与等支給額とは、企業が従業員に対して支払う給与総額を指します。これには基本給や賞与、各種手当などが含まれます。

ただし、退職金などの給与所得とならないものは除外されるため、注意が必要です。

「上乗せ要件①(教育訓練費)」とは

教育訓練費の額が、前事業年度と比べて10%以上増加していることが上乗せ要件となります。教育訓練費とは、国内の雇用者に対して職務に必要な技術や知識を習得・向上させるための費用のことです。具体的な内容は以下のとおりです。

- 法人等が教育訓練等を自らおこなう場合の費用(外部講師の報酬、交通費、宿泊費 など)

- ほかの者に委託して教育訓練等をおこなわせる場合の費用(委託先の講師の人件費、施設使用料の委託費用 など)

- ほかの者がおこなう教育訓練等に参加させる場合の費用(授業料、受験手数料など)

企業規模によって要件が異なるため、詳しくは次項で解説します。

「上乗せ要件②(子育てとの両立・女性活躍支援)」とは

2024年4月の税制改正により追加された子育てとの両立・女性活躍支援は、子育てとの両立や女性が活躍できる環境整備を進める企業に対し、税額控除率が5%上乗せされる制度です。具体的には、「プラチナくるみん」または「えるぼし(二段階目以上)」~「プラチナえるぼし」に認定されていることが条件です。

条件は企業規模によって異なります。詳しくは下記の表で解説します。

従来の制度では中小企業の場合、賃上げ率によって合計控除率は最大40%でしたが、子育てとの両立・女性活躍支援の追加により5%の税額控除が追加されることで、最大45%まで引き上げられることになります。

概要 |

認定基準 |

|

|---|---|---|

えるぼし |

女性の活躍推進のための計画の届け出をおこない、その取り組み状況が優良と厚生労働大臣に認定された企業(※) |

以下5つの項目から判断する |

プラチナくるみん |

子育てサポート企業と厚生労働大臣に認定された企業が取得できる「くるみん認定」をより高水準の取り組みを行うことで取得できる |

12項目の特例認定基準を満たす必要がある 【特例認定基準の一例】 ・計画期間において、男性労働者のうち、育児休業等を取得した者の割合が13%以上 ・計画期間において、男性労働者のうち、配偶者が出産した男性労働者に対する育児休業等を取得した者及び育児休業等に類似した企業独自の休暇制度を利用した者の割合が30%以上、かつ、育児休業等を取得した者が1人以上いること など |

「プラチナくるみん」は、子育て支援において特に高い水準の取り組みをおこなっている企業に対して与えられる認定です。子育て支援を積極的に推進し、仕事と家庭生活の両立を図る企業を支援するために設けられました。

一方「えるぼし」は、女性の活躍に関する取り組みが優良な企業に対して厚生労働大臣が与える認定です。女性の職業生活における活躍を推進することに加え、少子高齢化を初めとした社会経済情勢の変化に対応できる豊かで活力ある社会を実現することを目的に設けられました。

詳しくは、以下の記事もお読みください。

関連記事:女性のキャリア形成の「壁」、女性特有の健康課題を改善できる方法とは?

賃上げ促進税制の対象者

賃上げ促進税制は、以下の3つに分けられます。

- 中小企業向け

- 中堅企業向け

- 大企業向け

中小企業の定義は、業種ごとに資本金や従業員数の基準が定められており、製造業は資本金3億円以下または従業員300人以下、卸売業は資本金1億円以下または従業員100人以下、小売業とサービス業は資本金5千万円以下または従業員50人(サービス業は100人)以下です。中堅企業は中小企業を超え、従業員数が2,000人以下の企業を指し、大企業は従業員が2,000人を超える企業です。ただし、関連企業を合わせて従業員が10,000人を超える場合も大企業に分類されます。

企業ごとに適用対象や最大控除額は異なります。適用対象に加え、税額控除率と上乗せ要件について以下で詳しく解説します。

中小企業

中小企業向けの賃上げ促進税制の適用対象と控除率は下記のとおりです。

適用対象 |

|

|---|---|

控除率 |

15%(全雇用者給与総額 +1.5%の場合) 30%(全雇用者給与総額 +2.5%の場合) ※上乗せ要件①(教育訓練費)控除率10%追加 ※上乗せ要件②(子育てとの両立・女性活躍支援)控除率5%追加 ※最大45% |

中堅企業

中堅企業向け賃上げ促進税制は、2024年の改正で新たに追加された区分です。改正前は大企業に含まれていましたが、地域の雇用を支える中堅企業にも賃上げをしやすい環境を整備するために創設されました。

適用対象と控除率は下記のとおりです。

適用対象 |

|

|---|---|

控除率 |

10%(継続雇用者給与総額 +3%の場合) 25%(継続雇用者給与総額 +4%の場合) ※上乗せ要件①(教育訓練費)控除率5%追加 ※上乗せ要件②(子育てとの両立・女性活躍支援)控除率5%追加 ※最大35% |

大企業

大企業向けの賃上げ促進税制の適用対象と控除率は下記のとおりです。

適用対象 |

青色申告書を提出する全企業 |

|---|---|

控除率 |

15%(継続雇用者給与総額 +4%の場合) 20%(継続雇用者給与総額 +5%の場合) 25%(継続雇用者給与総額 +7%の場合) ※上乗せ要件①(教育訓練費)控除率5%追加 ※上乗せ要件②(子育てとの両立・女性活躍支援)控除率5%追加 ※最大35% |

賃上げ促進税制を活用し、人材確保・自社の成長に役立てよう

物価上昇や人材不足などの背景から、企業による賃上げへの機運が高まっています。このような状況下で、賃上げを実施したいと考えている企業が活用できる措置の一つが「賃上げ促進税制」です。この制度を活用することで、より多くの企業が賃上げに取り組みやすくなることが期待されます。

賃上げの実施に加えて、従業員への教育訓練や女性の活躍推進に取り組むことで、さらなる税制優遇の措置を受けられるのが、本制度の特徴です。長期的な視点で、企業の競争力を高めていくために、賃上げ促進税制の活用を検討してみてはいかがでしょうか。

- 経営・組織づくり 更新日:2024/07/17

-

いま注目のテーマ

-

-

タグ

-